青岛啤酒 清醇 青岛啤酒清醇330ml价格

青岛啤酒 清醇 青岛啤酒清醇330ml价格

青岛啤酒 清醇的味道,也有青岛海鲜的鲜美,这里的美食不仅好吃,而且价格实惠,一碗面只要5块钱,在当地人眼里,这样的价格已经很便宜了。但是很很多人都表示,吃过一次之后就不想再吃第二次了,因为太贵了,一碗面就要十几块钱,而且里面的配菜也不是很多,所以大家都觉得这里的面贵。不过也有很多人觉得,其实这里的面还是很好吃的,毕竟是老板亲自做的,味道肯定不会差。

一:青岛啤酒清醇330ml

330ml好喝。在青岛二厂罐装的330毫升的啤酒相对来说口感要好一些,500毫升的啤酒是在青岛4厂和5厂罐装的,口感稍微能差一些。

二:青岛啤酒清醇

口感雪花好,性价比高,老百姓喝的起。

三:青岛啤酒清醇多少钱一箱

(报告出品方:中泰证券)

啤酒价格带向上延伸,产品矩阵更加丰富

消费升级的背景下,啤酒行业的价格带向上延伸。在 2018 年啤酒行业 迎来消费升级拐点之前,我国啤酒的价格带主要分为 3 个区间:(1)10 元以上的高档酒,大部分位于 10-12 元区间。主要为各家企业生产的纯 生啤酒,采用无菌膜过滤技术而非普通的高温灭菌处理,因此具备口感 新鲜、酒香清醇、口味柔和的优势。以及国际啤酒公司的主品牌如百威、 喜力、嘉士伯,均位于 10-12 元价格带。使用的多为进口大麦、优质啤 酒花等品质较高的原料,主要在夜场、高端餐饮等渠道销售。(2)5-6 元的主流档啤酒。各家企业的拳头产品均位于该价格带,比如雪花的勇 闯天涯、青岛的经典都是行业中体量最大的单品之一。原材料中部分使 用大米替代大麦以节约成本,主要在大众餐饮等渠道销售。(3)4 元及 以下的低档酒。基本为区域品牌或全国品牌的低端产品,如雪花的金标、 银标,青岛的淡爽、大优等。原材料中常使用较廉价的玉米糖浆等,主 要在大排档、烧烤摊等中低档餐饮渠道销售。综合来看,过去我国啤酒 的价格区间较为狭窄,6-10 元及 12 元以上的产品少、销量低,价格带 存在不连续的情况。2018 年行业开启消费升级后,主流档向上延伸至 8-10 元的次高档,高档酒也开始向上延伸至 12 元以上的超高档,价格 带更为完善,以对应更细分的消费群体和消费场景。次高档为承接原大 单品的升级产品,名称也多来自于原有大单品,如雪花的超级勇闯、青 岛的经典 1903。超高档则更加细分,从酿造工艺(艾尔 or 拉格)、原材 料(小麦、焦麦芽等)进行差异化,生产出多元化的产品,如白啤、黑 啤、皮尔森、IPA、琥珀拉格及更多的精酿啤酒。消费升级补齐了啤酒 行业原来空白的价格带,并持续向上突破行业的价格天花板。

各家公司积极布局高档及超高档啤酒,产品矩阵更加丰富。过去主流啤 酒厂商的产品价格主要分布在4元及以下、5-6元、10-12元三个价格带。 近年随着行业升级,啤酒厂家尤其是内资啤酒厂商加速布局中高档产品 矩阵。自上而下,2020 年以来全国性啤酒三大厂商均推出百元以上产品 占据制高点;12 元以上的超高档,各家近年纷纷推出差异化产品或引进海外的高端品牌;10-12 元高档酒市场在原有产品之外持续寻找新的增 长点;8-10 元发力新品以承接主流档的升级,俨然成为下一个大单品放 量的价格带;6-8 元的主流档替换低档产品;而 5 元及以下的区域品牌 等被逐步替代。在主流档乃至次高档上啤酒公司仍采取大单品策略,而 随着价格上升至高档尤其是超高档,多元化的消费需求更加明显,除少 数大单品外更多是差异化的产品,因此产品矩阵更加丰富。

消费升级看长远,外资啤酒抢先行

对比成熟市场,中国啤酒至少将经历 3 轮升级

以美为鉴,啤酒高端化经历约 60 年,推动均价持续上升。1960s 美国 啤酒行业开启高端化,先后经历了 2 轮大的升级,在接近 60 年的时间 里均价保持 3.1%的复合增速。1960s 以前,美国啤酒行业主要以经济型 产品为主,1952-1960 年美国啤酒价格的 CAGR 仅 1.1%。1960-1980 年美国啤酒开启第一轮高端化,经济型产品向高档产品升级,高档酒的 销量份额从 20%左右提升至约 60%,大量替代了经济型产品,20 年间 美国啤酒价格的 CAGR 达到 3.5%。1980 年至今美国啤酒开启第二轮消 费升级,精酿、进口、超高端啤酒崛起,销量份额从不到 10%提升至 35%, 带动 1980-2016 年啤酒价格保持 2.9%的 CAGR。从美国的经验看,啤 酒行业的高端化历程漫长,而非一个短期过程。

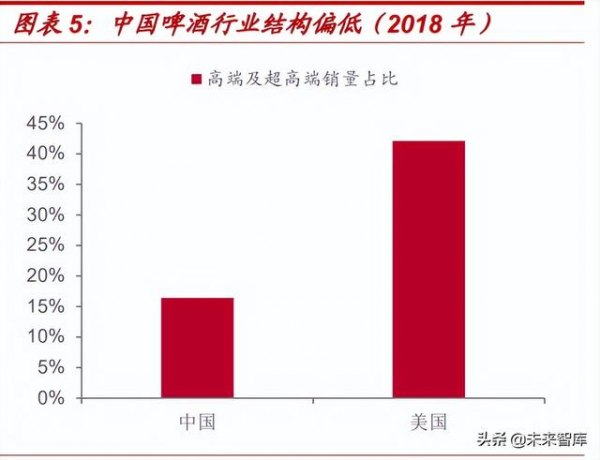

对比海外,我国高档及超高档啤酒具备广阔的增长空间。根据 GlobalData,2018 年我国高端及超高端啤酒销量占比仅 16.4%,对比 美国的 42.1%有显著的提升空间。而以高档酒的典型代表纯生啤酒为例, 纯生啤酒作为我国高端及超高端啤酒中的主力产品,销量只是前述高端 及超高端啤酒销量的一部分,占比低于 16.4%。而在海外成熟市场中, 德国的纯生啤酒销量占比达到 50%,日本更是高达 95%,以纯生啤酒为 代表的高档产品未来有望成为中国市场的主流产品,逐步替代掉 10 元 以下的经过高温灭菌处理的啤酒。

市场担心中国啤酒的消费升级红利边际减弱,我们认为国内啤酒的高端 化才开始,至少还将经历 3 轮消费升级。我国啤酒正在进行 4 元(低档) 向 6-8 元(主流)的升级,未来将逐步向 8-10 元(次高档)、10-12 元 (高档)、12 元以上(超高档)进行升级。参考美国,我们认为这并非 一个短期的过程。在历次升级中,外资企业均是先行指标。

第一阶段:低档酒升级至主流酒,正在进行。重庆啤酒在 2013-2015 年 基本完成了低档酒向主流酒的升级,使用重庆国宾替代了山城品牌。华 润、青啤等全国性内资龙头从 2017-2018 年开始明确高端化发展方向, 低档酒销量开始收缩。虽然至今该趋势已持续了 5 年左右,但低档酒在 行业总量中占比仍最高,该升级仍在进行中。

第二阶段:主流酒升级至次高档,初见端倪。次高档价位带的产品在 2018 年前较少,仅乐堡等少数品牌定位在 8 元左右。重庆啤酒在 2019 年率 先推出醇麦国宾对重庆国宾进行升级,该动作也在嘉士伯其他 BU 通过 醇麦系列展开。华润 2018 年推出超级勇闯、青啤 2020 年发力经典 1903, 开始聚焦主流向次高档的升级。目前该趋势处于起步阶段,各家企业次 高档产品的销量较小,对比体量庞大的主流大单品仍有充足的替代空间, 我们预计该升级仍将持续较长时间。

第三阶段:次高档升级至高档,寻求突破。嘉士伯中国依靠红乌苏在疆 外市场的快速放量,近年实现了高档酒的高增长,乌苏也成为现象级的 大单品。华润、青啤等在高档酒的主要销量来自于纯生啤酒,但作为较 成熟的产品近年来增长缓慢。随着行业的消费升级愈演愈烈,各家开始 着手升级换代纯生产品,推出全麦纯生等,力争实现二次增长。同时也 积极推出高档新品,如华润发力喜力及旗下产品、推出马尔斯绿等。参 考日本和德国,纯生啤酒有望成为市场的主流产品,高档酒将在承接次 高档的升级后成为销量占比最大的价格带。

第四阶段:高档升级至超高档,细分多元。目 前我国超高档处于起步阶段,占比极低。主要以外资品牌为主,科罗娜、 福佳、凯旋 1664 等近年在国内均保持高速增长。华润近年推出了匠心 营造、升级脸谱持续进行产品试水,青啤也有奥古特、鸿运当头、全麦 白啤等产品在持续培育中。同时京 A 等国产精酿品牌也引来嘉士伯等的资本合作。目前我国超高档啤酒仍处于发展初期,外资品牌引进国内后 高速增长,国产品牌处于培育阶段。

百威中国:品牌力突出率先发力,高档酒领先优势明显

2008 年 InBev 收购 Anheuser-Busch,形成全国性啤酒巨头。Interbrew 在 1984 年进入中国市场,1997 年收购南京金陵啤酒,2002 年入股珠 江啤酒 24%的股份,并先后收购了浙江 KK 啤酒、温州双鹿啤酒、湖北 金龙泉啤酒、福建最大的雪津啤酒、浙江红石梁啤酒等,形成了以东南 沿海和华中为主的基地市场。Anheuser-Busch 在 1995 年进入中国, 2004 年收购了哈尔滨啤酒,形成了以东北为主的基地市场。2008 年百 威英博成立,在中国年销量超过 600 万千升,并形成了东北至华南沿海 的强势区域,成为全国性布局的啤酒巨头之一。

快速推动产品高端化,凭借百威品牌一举奠定高档酒市场的龙头地位。2008 年百威英博成立后,在中国迅速整合品牌,推动结构升级。百威英 博在中国拥有 20 个以上的品牌,公司聚焦核心品牌,2009-2013 年百 威+哈尔滨+雪津的销量占比从 60%提升至 73%。同时依靠在全球都具 备强品牌力的百威品牌,公司迅速发力中国高档酒市场。2011-2014 年, 百威品牌在中国市场的销量从72上升至154万千升,复合增速高达29%。 期间百威品牌在中国高端酒的市占率从 37%提升至 57%,一举奠定高档 细分市场的龙头地位。受益于百威品牌快速放量的红利,2010-2014 年 百威中国 ASP 的 CAGR 为 11%,毛利率提升了 3.9 个 pct,EBITDA 利 润率提升了 2.0 个 pct。

高端化步伐从未停歇,百威中国在高端酒市场领先优势明显。2014-2019 年,高端化推动百威中国均价持续提升,CAGR 达到 6.6%,期间 EBITDA 保持 23.6%的复合增速,盈利能力稳步提升。2020 年由于疫情对夜场等 高端现饮渠道冲击明显,短期影响均价和利润率表现。2021 年随着疫情 恢复,公司均价和 EBITDA 重回良性增长趋势。公司持续深耕高端啤酒市场,截止疫情前的 2018 年,百威英博在中国高端及超高端啤酒市场 中占据了 46.6%的份额,远领先于行业其他玩家。(报告

嘉士伯中国:本土与国际品牌并重,历次升级的先行者

重庆品牌替代山城品牌,率先完成主流酒对低档酒的替代。2014 年嘉 士伯入主重庆啤酒后,开始推动公司产品结构提升,重点聚焦用 6 元/ 瓶的重庆国宾替代 4 元/瓶的山城啤酒,实现低档向主流价格带的升级。 2014-2017 年,重庆啤酒基本完成了行业第一阶段的升级替代,山城品 牌的销量占比从 69%下降至 14%,其他品牌(区域低档品牌)销量占比 从 12%下降至 4%,而承接升级的重庆品牌的销量占比从9%提升至 58%, 定位 8 元的乐堡销量占比也从 8%提升至 22%。主流价格带的重庆国宾 基本实现了对低档价格带的山城的升级替换。

引进乐堡布局次高档,2019 年推出醇麦国宾开启第二轮升级。嘉士伯 通过引入乐堡品牌在中国抢先布局 8 元价格带,成为 2018 年之前在次 高档价格带为数不多的放量产品。2014-2019 年,重庆啤酒的乐堡品牌 销量从 9 万千升增长至 23 万千升,2019 年乐堡作为次高档酒占据重庆 啤酒 25%的销量。本土品牌方面,在 2017 年基本完成了低档向主流的 升级后,2019 年公司推出终端定位 8 元/瓶的次高档产品醇麦国宾,对 主流 6 元/瓶的重庆国宾进行替换,开启第二轮主流向次高档的升级。重 庆啤酒报表(2020 年合并前口径)披露的中档酒主要指终端零售价 4-8 元/瓶的产品,包含了主流和次高档两个价格带。受益于醇麦国宾的表现, 中档酒的均价提升加速,从 2018 年的 1.8%提升至 2019 年的 4.6%。

两轮升级先行者,自产自销的均价和毛利率提升显著。重庆啤酒过去包 含委托加工及包销业务,我们仅考虑结构升级对自产自销部分的影响。 2013-2015 年,受益重庆品牌对山城品牌的替换,自产自销的均价迎来 快速提升;2019 年随着第二次升级开启,均价增速回升至中个位数。 2015 年(2015 年开始部分管理费用调入成本,故考虑调整后的情况) 以来自产自销的毛利率从 45%提升至 58%,盈利能力改善显著。

依托差异化的产品力,重庆啤酒高端化加速前行。2020 年嘉士伯完成资 产注入后,公司结构升级的脚步并未放缓,依托具备差异化产品力的两 款单品红乌苏和 1664,加速推进高端化的节奏。2019-2021 年,重庆啤 酒(资产注入后的标的)高档酒销量占比从 15.4%提升至 23.7%,推动 均价从 4238 上升至 4601 元/千升,公司毛利率从 50.9%提升至 54.2%。

中期升级红利具备确定性,长期空间仍然可期

中档酒持续扩容,高档酒空间广阔

基于数据的可获取性和量化分析的可行性,本章将啤酒划分为三档:高 档指零售价 10 元以上的产品,包含第一章中的高档及超高档;中档指 零售价 6-10 元的产品,包含第一章中的主流和次高档;低档指零售价 5 元及以下的产品,与第一章中相同。

低档酒仍占据最大销量,中档酒承接升级有望迅速扩容,高档酒空间广 阔。从主要上市公司的产品结构看,除了率先完成低档向中档升级替代 的重庆啤酒,其他公司低档酒仍占据了销量的最大部分。青岛啤酒低档 酒销量占比为 45%,收入占比为 33%;华润啤酒低档酒占比预计与青岛 啤酒接近或略高;燕京和珠江低档酒收入占比 40%左右,考虑到低档酒 价格较低,参考青岛啤酒分档次的均价,预计销量占比超过 50%。总体 来说,低档酒的销量占比仍然最高。高 档酒在近年消费升级的背景下发展迅猛,新品迭出,且部分产品保持了 快速增长的趋势,但高档酒总体占比仍然较低,未来发展空间大。重庆 啤酒高档酒销量占比 2021 年为 24%,而在疆外红乌苏放量前的 2019 年占比仅 15%;华润啤酒次高及以上销量占比 17%,剔除掉超级勇闯为 代表的次高档,预计其高档酒销量占比仅 10%左右。

中期升级红利持续释放,均价和盈利能力将大幅提升

(1)2021 年行业结构

销量结构:我们假设当前低档酒占据行业销量的 50%,同时结合百威亚 太招股书中 GlobalData 的数据,假设高档酒销量占比 17%,则中档酒 销量占比为 33%。

价格及毛利率:参考上市公司的产品结构数据。假设高档酒均价为 7000 元/千升,毛利率 60%;中档酒均价为 4000 元/千升,毛利率 45%;低 档酒均价为 2500 元/千升,毛利率 25%。

基于以上假设,当前啤酒行业高中低档销量占比分别为 17%:33%:50%, 收入占比分别为 32%:35%:33%,毛利润占比分别为 44%:37%:19%。 高档酒销量占比低,但收入占比接近 1/3,毛利润则占据了行业的大头; 中档酒各项占比均接近行业的 1/3;低档酒虽然销量最大,但贡献的收 入较少,毛利润占比更低。随着低档向中档和高档酒升级,啤酒的均价 和盈利能力将得到改善。

(2)至 2026 年中期的行业展望

当前低档向主流的升级持续推进,同时次高档产品逐步培育成熟开始进 入放量阶段,叠加高档及超高档新品迭出快速发展,我们认为行业在未 来 5 年内仍将保持结构快速提升的趋势。基于近年来上市公司经营数据 的变化及经验,我们对未来 5 年行业的发展做出以下的判断。

销量结构的变化:对于行业高档酒占比提升的判断,我们参考华润啤酒 次高及以上和重庆啤酒高档的表现。2019-2021 年重庆啤酒高档酒销量 占比提升 8.3 个 pct,华润啤酒次高档及以上销量占比提升 5.4 个 pct。 考虑到重庆啤酒具有乌苏大单品放量的因素及华润啤酒次高档超级勇闯 快速放量的因素,我们假设行业未来五年高档酒销量占比每年提升 2 个 pct。对于行业低档酒占比下降的判断,我们参考青岛啤酒其他品牌和重庆啤酒低档的表现。2017-2021 年青岛啤酒其他品牌销量占比下降 7.4 个 pct,2019-2021 年重庆啤酒低档酒销量占比下降 3.5 个 pct。重庆啤 酒由于基本已完成低档向主流的升级,故低档占比低下降慢;青岛啤酒 剔除 2020 年疫情年的特殊情况,每年低档酒占比下降约 2.5 个 pct,且 2021 年下降趋势加速。考虑到行业升级趋势下,企业加速升级替换低档 酒,我们假设行业未来五年低档酒销量占比每年下降 3 个 pct。根据我 们 的 判 断 , 2021-2026 年 啤 酒 行 业 高 中 低 档 的 销 量 占 比 将 从 17%:33%:50%变为 27%:38%:35%。在行业总销量不变的情况下,高 中低档未来 5 年销量的 CAGR 分别为 10%、3%、-7%。

价格及毛利率的变化:行业高中低档内部也存在结构的提升,高档酒中 12 元以上的销量增速快于 10-12 元;中档酒中 8-10 元的次高档增速快 于 6-8 元的主流酒;低档酒中 2-3 元也在向 4 元升级。2018-2021 年青 岛啤酒主品牌和其他品牌的均价 CAGR 分别为 3.5%和 3.8%;2019-2021 年重庆啤酒高中低档均价的 CAGR 分别为-0.6%、0.8%、 4.0%,高档均价下滑主要系近年放量的疆外红乌苏在高档内部定位偏低。 结合青岛啤酒和重庆啤酒的表现,我们假设 2021-2026 年行业高中低档 酒的均价 CAGR 分别为 1%/2%/4%,则 2021-2026 年高中低档的均价 分别从 7000/4000/2500 提升至 7357/4416/3042 元/千升。假设 5 年高 中低档酒的吨成本价 CAGR 分别为 0.5%/1%/2%,则 2021-2026 年高 中低档的毛利率分别从 60%/45%/25%提升至 61%/48%/32%。

结构升级有望推动未来 5 年啤酒行业均价保持 4.7%的增速,毛利率提 升 6.6 个 pct。基于我们前面的假设进行测算,2021-2026 年啤酒行业 的均价将从 3760 提升至 4729 元/千升,CAGR 为 4.7%;毛利率将从 43.1%提升至 49.7%,提升 6.6 个 pct。在未来 5 年的中期维度下,结构 升级将稳步推升啤酒的均价,显著提升毛利率水平。

销售费用率控制良好,毛利率提升将充分反映到净利率端。2018 年啤 酒行业开启结构升级以来,各家公司诉求从要份额转向要利润。尽管高 端化需要费用投放,但各家公司主要依靠收缩中低档产品的费用转而投 入中高档产品,以保持整体的销售费用率平稳。2018-2021 年青啤、重 啤、燕京的销售费用率保持稳定,华润由于过去在高档酒布局较少,布 局初期销售费用率有所上升。在销售费用率整体平稳的背景下,结构提 升带来的毛利率上升将充分反映到净利率上,带动行业盈利能力上升。

5 年升级并非终局,长期空间仍然可期

啤酒行业净利率持续提升,支撑板块高市盈率。2018 年行业龙头开启结 构升级,当年通过产品结构优化基本抵消了原材料价格大幅上涨的影响。2018-2021 年成本趋于稳定的背景下,SW 啤酒的销售净利率受益于高 端化从 4.6%提升至 10.9%。2017 年前啤酒行业净利率偏低,具备较大 的提升空间,2018 年净利率提升开始持续兑现,支撑了 SW 啤酒较高 的市盈率。在食品饮料主要细分板块中,啤酒的市盈率长期处于偏高水 平,大部分时间仅低于调味发酵品板块。市场担心随着高端化的推进, 啤酒行业的均价和盈利能力快速提升到达瓶颈,而后估值水平将出现明 显回落,向其他大众品板块靠拢。我们认为啤酒行业至少将经历 3 轮消 费升级,仍将持续较长的时间。根据我们的测算,预计 2026 年高中低 档酒的销量占比为 27%:38%:35%,至少还将经历向高档酒和超高档的 2 轮主要升级,参考海外以纯生为代表的高档酒有望占据市场最大的销 量份额,结构仍有长足的提升空间。因此我们认为在 5 年升级后的中期 维度下,啤酒板块市盈率中枢不会出现显著下降。

对比全球啤酒龙头百威英博,中国啤酒行业高端化 5 年后仍具空间。我 们对比了疫情前 2019年正常情况下,百威英博及其强势区域百威北美、 百威中美、百威南美的均价、毛利率、EBITDA Margin、EBIT Margin、 吨酒 EBIT。即便考虑 2026 年中国啤酒行业升级 5 年后的各项指标,对 比百威英博 2019 年的水平仍有提升空间,且百威英博自身高端化仍在 持续推进。从均价看,我们测算的中国啤酒行业 2026 年均价将达到 4729 元/千升,2019年百威北美、百威英博、百威中美、百威南美均价为 9620、 6260、5991、4708 元/千升。2026E 中国啤酒均价对比百威北美仍具备 翻倍空间,对比百威英博和百威中美还有 30%提升空间。从毛利率看, 我们测算的中国啤酒行业2026年毛利率将达到50%,2019年百威中美、 百威北美、百威英博、百威南美毛利率为 70%、63%、61%、59%,至 少仍具备 10 个 pct 的提升空间。从 EBITDA Margin 看,2021 年中国啤 酒公司的水平在 9%-25%,假设 5 年毛利率提升 7pct 均反映到 EBITDA Margin 上,则上升至 16%-32%。而 2019 年百威中美、百威南美、百 威英博、百威北美的 EBITDA Margin 分别为 53%、42%、40%、40%。 从 EBIT Margin 看,2021 年中国啤酒公司的水平在 3%-22%,假设 5 年毛利率提升 7pct 均反映到 EBIT Margin 上,则上升至 10%-29%。而2019 年百威中美、百威北美、百威南美、百威英博的 EBIT Margin 分别 为 46%、35%、33%、31%。最后从吨酒 EBIT 看,2021 年百威亚太、 重庆啤酒、青岛啤酒、华润啤酒、燕京啤酒分别为 1071、1008、432、 403、85 元/吨。我们预计受益于行业高端化,2026 年我国啤酒行业 EBIT 将达到 976 元/吨。而对比 2019 年百威北美、百威中美、百威英博、百 威南美的吨酒 EBIT 分别是 3324、2733、1964、1534 元/吨,即便我国 啤酒完成未来 5 年的高端化进程后,也有进一步的高端化空间。(报告

短期催化:疫后旺季迎修复,短期量价齐上升

2022 年 6-8 月旺季迎来疫后修复,有望催化啤酒行业量价齐升。2020Q1 新冠疫情爆发,导致 1-3 月啤酒行业产量下滑。2020Q2 受益于现饮渠 道逐步恢复,啤酒需求端出现回补性增长,推动 4-6 月行业产量分别增 长 7.5%、14.6%、7.6%。同时随着夜场、高端餐饮等现饮渠道逐步修 复,啤酒龙头均价增速逐步回升至疫情前水平。2022 年 3-4 月华东疫情 强反复导致行业短期承压,6 月开始管控放松,6-8 月啤酒旺季有望迎来 量价齐升。一方面行业产量 3-4 月下降明显,但 5 月受益于旺季备货+ 物流恢复总量基本持平去年,6 月解封后回补需求有望驱动旺季销量保 持增长;另一方面高端现饮渠道逐步恢复,叠加原有的行业高端化+提 价落地,推动啤酒价格上升。

6 月部分核心城市餐饮修复良好,餐饮业复苏有望超预期。根据国家统 计局数据,受全国层面疫情反复影响,2022 年 4-5 月餐饮收入同比分别 下降 23%和 21%。6 月初华东管控放开,同时我们对全国多个核心城市 进行了实地走访,成都、郑州、济南、武汉、深圳、合肥等地均反馈餐饮修复情况良好,基本恢复至正常水平,部分城市热门餐饮需进行预定 或排队。我们认为全国层面上餐饮恢复良性,叠加上海、北京等地管控 逐步放开,6 月餐饮修复有望超预期,利好啤酒旺季的终端需求。

全国温度上升且处于近十年偏高水平,催化啤酒旺季需求。6 月是啤酒 消费旺季,全国温度快速上升进一步催化啤酒需求。我们对比了上海、 广州、哈尔滨、武汉、北京五个城市近十年 6 月的累计平均温度指数的 平均值作为全国温度的参考,2022 年 6 月的温度指数在过去 10 年中处 于最高水平。且 2022 年 6 月的数据截止 27 日,考虑到后续几日温度大 概率进一步升高,最终的月度温度指数将达到更高水平。今年 6 月温度 在近十年中处于高水平,进一步催化啤酒需求。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告

The End