飞凡换帅,上汽徘徊

飞凡换帅,上汽徘徊

图片来源 @视觉中国

文|科技新知

汽车行业新四化趋势之下,上汽集团似乎有些乱了阵脚。

去年 12 月 22 日,上汽乘用车分公司总经理、飞凡汽车 CEO 吴冰,升任集团副总裁同时兼任原职。可仅过去 20 天,上汽集团转而将华域汽车总经理王骏,升任上汽乘用车分公司总经理、飞凡汽车 CEO。任命公告中显示,王骏上任后将进一步加快推动上汽自主品牌在海内外市场技术迭代、质量升级。

公开资料显示,吴冰是上汽集团董事长陈虹的老部下,并且在后者担任董事长后不久就在大调岗中被提拔到集团任职。如今仅保留了集团副总裁职位的吴冰,将负责上汽的移动出行和服务业务,该版块在集团中属于是锦上添花的存在,因此不免让人产生这次调整实乃明升暗降的质疑。

合资车板块逐渐疲软后,上汽乘用车逐渐成为集团的顶梁柱。数据显示,2023 年 11 月上汽乘用车销量年内首破 10 万辆大关,达 104664 辆,同比增长 43.00%;12 月上汽乘用车的销量增长更为明显,共售出 136886 辆,增长 57.54%,并超越上汽通用成为当月集团内销量第三高的板块。

对于顶梁柱的此时换帅,外界普遍有两种看法。一种是飞凡汽车作为上汽旗下的新能源自主品牌,在 2023 年累计销量仅为 2.1 万辆,月销量不足 2000 辆,在所有造车势力中垫底,吴冰的调任也有引咎的味道。另一种则认为在上汽的转型之中,迫切需要能够对整车质量问题负责的管理人才,而王骏刚好是集团零部件供应商华域汽车的总经理,在质量和技术上有过相关经验。

放眼整个 2023 年,尽管上汽以 502 万辆的销量,稳坐国内汽车行业的老大,但面对降价、技术升级的行业竞争,以及多线品牌的内卷之下,想要保住第一的地位自然压力山大。如今的高管人事变动,又意味着哪方面的决心?在造车新势力开始进入决赛圈后,上汽新能源又该如何卡住生死位?

喜忧参半,老大难当

1 月 3 日,上汽集团发布 2023 年全年销售快报,全年销售整车 502 万辆,连续 18 年保持国内第一。不过,距离上汽集团制定的 600 万辆目标,完成度为 83.68%。与 2022 年的成绩 530 万辆相比,上汽的销量还同比下滑了 5.3%。

具体来看,合资车板块的销量下滑是导致整个集团销量不济的主要原因。上汽集团旗下包括了上汽大众、上汽通用、上汽通用五菱三大主要合资车企。

2023 年,作为主要 " 利润奶牛 " 的上汽大众累计销量 121.50 万辆,同比下滑 8.01%。曾经能与南北大众扳手腕的上汽通用,品牌影响力也不如前,数据显示全年累计销量 100.10 万辆,同比下滑 14.45%。此外,由于微型电动车市场趋于饱和,五菱宏光 MINI 的热度下降,上汽通用五菱的 2023 年销量为 140.31 万辆,同比下滑 12.31%。

而且,上汽三大合资车板块拥有的产能高达 575.6 万辆,而今年的总产量却只有 244.3 万辆,产能利用率仅 56.6%,说明有接近一半的工厂处于闲置状态。

值得一提的是,上汽集团自主品牌 2023 年销量约 277.5 万辆,在集团销量中所占比重超过 55%,较 2022 年提高了 2.5%。在出口及海外基地业务方面,上汽在过去的 2023 年里,海外销售 120.82 万辆,同比增长 18.75%,超额完成了 120 万辆的年出口量目标。

其中,上汽乘用车(含名爵 / 飞凡 / 荣威)销量同比增长 17.50% 至 98.60 万辆。此外,高端新能源品牌智己汽车在 2023 年销量 3.81 万辆,同比增长 665.06%,目前在售车型包括 L7、LS7、LS6 三款车型。

尽管上汽乘用车和智己汽车在销量方面有所发力,但由于其所占销量比重仍然较小,实在难以抵消三大合资品牌带来的负增长。

销量承压之下,上汽集团在营收和财报方面自然处境不佳。此前集团制定的 2023 年营收目标为超过 8000 亿元,但前三季度实际营收 5233.42 亿元,仅完成目标营收的 65.42%,同比下滑 0.77%。在全年营收方面,据上汽集团 2022 年报来看,全年资产合计 9901.07 亿,总资产增长率为 8%,而近五年总资产平均增长率小于 10%,成长性一般。

多生孩子,不好打架?

奇瑞董事长尹同耀曾有一个关于多品牌打法的论断:多生孩子好打架。上汽集团也是该策略的典型代表,但凡事有利就要有弊。

除了上述合资品牌之外,上汽旗下的荣威、MG(名爵)英伦属性重叠导致内部竞争,飞凡、智己同走高端新能源路线又互相掣肘。除了曾经引领市场的五菱 " 小神车 " 宏光 MINIEV 定位较为精准以外,整个集团正面出圈的车型屈指可数。

按照上汽对新能源的布局,智己、飞凡、荣威,分别对应高、中、低市场。这种多品牌战略本应是上汽转型的绝佳机会,但寄予厚望的智己、飞凡却表现平平,尤其是飞凡汽车被夹在智己和荣威中间,逐渐从原先的市场急先锋,变为寂寂无名的平庸者,甚至有被边缘化的苗头。

2023 年的飞凡汽车表现惨淡,一方面来自于友商同档产品的价格挤压,另一方面也是自己稍显不争气。比如,飞凡 R7 在 2022 年刚上市时,售价高达 30.25-36.95 万元劝退了不少观望者。而在同月上市的比亚迪汉 EV 售价只需 20.98 万元起,零跑 C01 和哪吒 S 更是将 B 级车的价格压到了 15 万的区间。

再加上其他竞品源源不断的价格战,让飞凡 F7 除了有上汽集团的背书之外,毫无性价比优势。同时,飞凡自上市以来,经常面临老车主的现场维权,以及频繁投诉,让市场口碑也跌至谷底。

不仅如此,多生孩子的上汽,让飞凡还面临着智己的同门竞争。此前,智己为了求生存冲销量开始全面拉低售价。比如智己 LS7 的售价为 28.98-45.98 万元低于飞凡 R7,品牌定位、产品竞争力,也不遑多让。而脱胎于荣威的飞凡,在低价位的性价比上更比不上前者,并且飞凡汽车前后经历过数次改名,也让其品牌影响力远远不如其他对手。

或许是上汽也认识到了这种左右互搏的尴尬,不得不将飞凡汽车与智己汽车以 20 万元划为产品定价的分界线,避免在同一价格区间的自相残杀。

一言以蔽之,上汽的这种多品牌战略也消耗了集团太多的资金、人力、物力,属于是大企业粗放式规划的内卷。

风口下的老将尚能饭否?

过去的一年,是国内新能源汽车市场竞争最为激烈的一年。受行业价格战的影响,不少新车产品价格进一步下探,随后一些车企也将 " 油电同价 " 作为发展策略。预计在 2024 年,新能源汽车市场集中度将越来越高,车企竞争也会进入优胜劣汰加速期,呈现出强者恒强、分化加剧的局面。

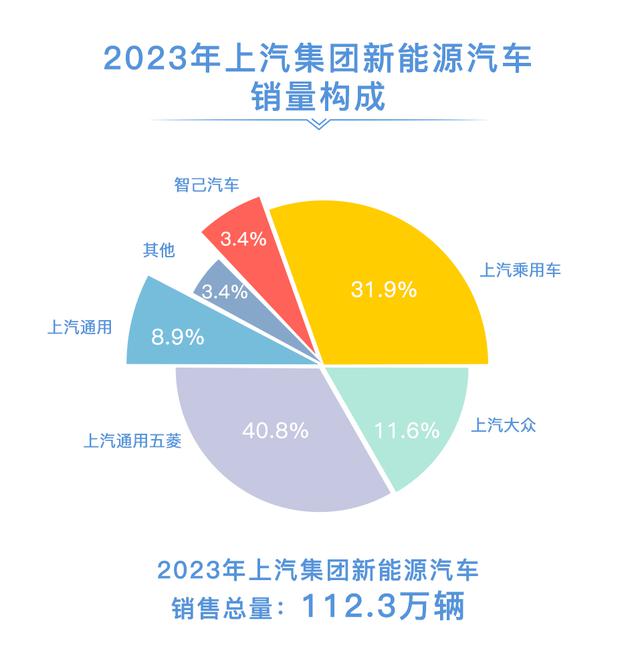

据乘联会预测,2024 年新能源市场将继续保持较强增长势头,预计批发销量达到 1100 万辆,同比增长 22%,渗透率达到 40%。新能源汽车对传统燃油车的替代,正在成为公认的市场趋势,上汽集团核心业务的中端合资品牌不幸正是被蚕食的主要对象。新能源这个甜美的蛋糕,上汽又分得多少?

过去很长一段时间里,新能源转型的决心不足一直困扰着上汽集团。虽然燃油车销量连年下滑,但是上汽主要的业绩贡献依然来源于合资燃油车,而且眼下新能源市场空间较小,大量投入可能短期内难有成效,给上汽的转型之路更是蒙上迷雾。

终于,略显掉队后的上汽集团为了坚定实行新能源的转型战略,在去年的上海车展中发布了三年后的目标:到 2025 年,上汽新能源车年销量达到 350 万辆,较 2022 年增长 2.5 倍,年复合增长率达到 50%,其中自主品牌在新能源车整体销量中的占比将达到 70%,基本完成新老赛道的发展动力切换。

2023 年 5 月,吴冰等高管还签下了 " 三年行动计划军令状 "。打鸡血很快收到了短期效果,去年 11 月上汽乘用车共售出 3.2 万辆新能源汽车,同环比均增长超 10%。2023 全年自主品牌销量达 277.5 万辆,占整体销量比重超过 55%,较 2022 年提高了 2.5%。

而在 1 月 15 日的上汽集团内部工作会中,董事长陈虹又明确表示,2024 年是上汽实施新能源汽车发展三年行动计划的攻坚之年。

上汽新能源曾在 2022 年身处全球销量第一阵营,但其中利润最单薄的五菱宏光 MINI EV 贡献了 55.4 万辆的成绩。到了 2023 年神车的销量王冠开始不稳,出现销量下滑的趋势,1-3 月宏光 MINI 零售销量为 69842 辆,同比下滑 26.3%。

同时,在面对蔚小理等新势力的侵袭,比亚迪、吉利等老牌的竞争," 不愿将灵魂交给华为 " 的上汽在面对赛力斯这样以前根本不放在眼里的对手时也稍显不足。可以说,当前的上汽仍处于传统燃油车向新能源汽车的转型过渡期,大象转身仍需可持续的创新产品力。

巴菲特曾经说过:" 在商业世界中,没有永远的霸主,只有不断进取的挑战者。" 目前来看,上汽集团在新能源领域已经推出了多款车型,涵盖纯电动、插电式混合动力等多种技术路线。同时,还通过与宁德时代等电池企业合作,加强了在动力电池领域的布局。此外,上汽集团目前已经建设了多个新能源车型生产基地,具备了大规模生产的能力。到底是背上沉重的历史包袱,还是站在巨人的肩膀上?上汽的 2024 将迈出这惊险的一步。