只占营收1.3%的汽车业务,值得英伟达全力以赴吗?

只占营收1.3%的汽车业务,值得英伟达全力以赴吗?

英伟达交出了一份非常漂亮的财报,拿到了非常漂亮的市值,但这其中也许并不包含汽车业务。

在规模达到 70 亿美元的中国 AI 芯片市场上,英伟达的市场占有率超过 90%。中国市场超过 80% 的智能驾驶芯片,都来自英伟达。但英伟达智能驾驶软件的发展,却与芯片的强势地位并不匹配。

" 我们始终处于危险之中 "。这是英伟达创始人兼首席执行官黄仁勋的口头禅,用来表达英伟达在汽车业务上的挑战,并不为过。虽然英伟达在汽车业务上几近垄断了智能驾驶的基础设施,是当之无愧的 " 组委会 ",但当各个 " 参赛运动员 " 并不希望完全受制于英伟达时,英伟达同样也在应用层面加快布局,亲自下场赛跑。

英伟达不是智能驾驶芯片的唯一解法

从 2022 年伊始到 2023 年结束,英伟达的季度收入从 82.88 亿美元增长至 221.03 亿美元,但是汽车业务的季度收入一直在 2 亿美元左右徘徊。汽车业务在英伟达总收入的占比,到去年第四季度,已经只剩 1.3%。

汽车业务,是英伟达在数据中心、游戏、专业可视化之后的第四大板块。黄仁勋对汽车业务的预期收入,是要达到百亿美元级别。而目前,至少还差出两个数量级。2022 年的 GTC 大会(GPUTechnology Conference)上,黄仁勋甚至当英伟达收入达到万亿美元时,汽车业务要占到 30%。

但是,英伟达在智能驾驶芯片,尤其是高端市场的智能驾驶芯片,已经处于垄断地位。原因无他,就是算力高、生态开放。挑选英伟达智能驾驶芯片的客户,也基本都是希望建立技术门槛、愿意投入的车企。

根据英伟达的数据,现在智能驾驶模型所基于的 Transformer 架构没有出现之前,算力需求大致是每两年提升 8 倍。但自从 Transformer 架构开始大范围应用后,算力需求变成了每两年提升 275 倍。

英伟达 Orin 现在是多数车企高阶智能驾驶几近 " 唯一 " 的选择,但却不会一直都是 " 唯一 " 的选择。

英伟达在 AI 芯片领域的垄断地位,客观上会激发大厂入局造芯的动力,这是产业绕不开的趋势。这里不仅有技术原因,还有成本原因,尤其是时间成本。

大模型已经步入一个需要快速迭代更新的阶段,车企更希望将产品迭代的节奏掌握在自己手上,而不是等待英伟达固定周期的性能升级。而且,车企如果只是想用 AI 芯片去做智能驾驶,虽然非常烧钱,但实际上并不存在多少生态门槛。因为跑自家的大模型,并不一定要依赖英伟达的通用并行计算架构 CUDA。

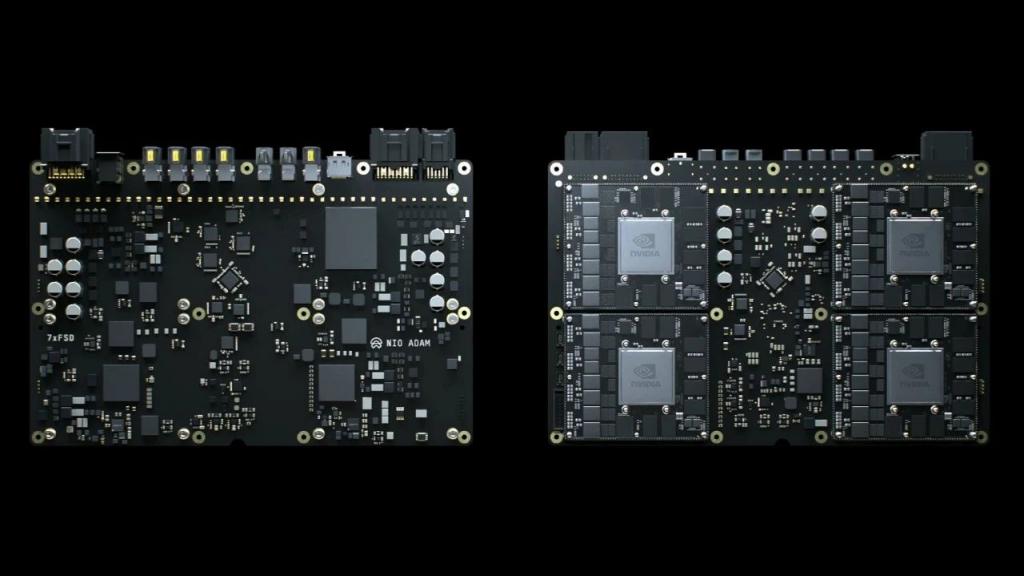

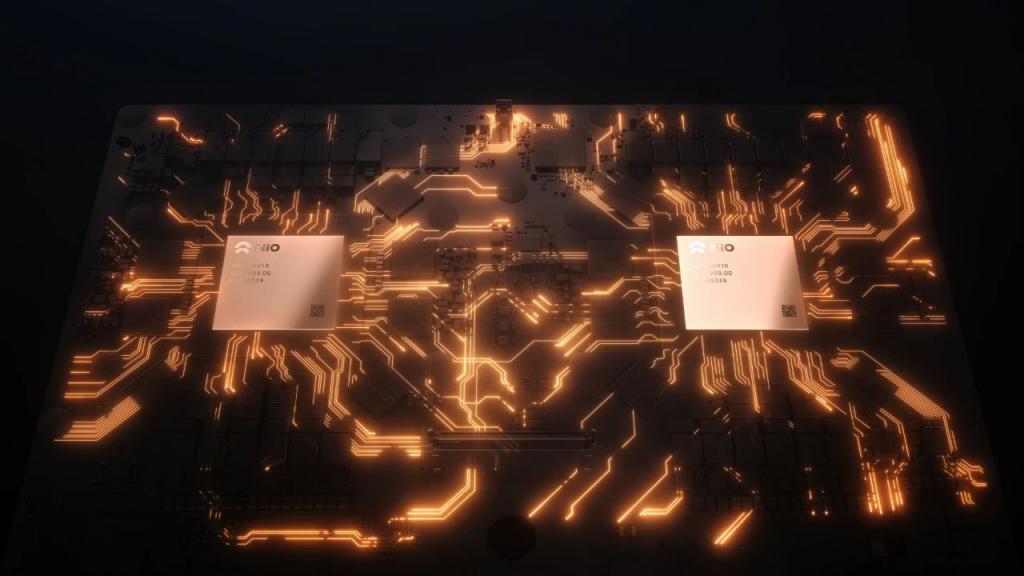

如果类比 " 挖矿 " 的话,相对通用的 GPU 最终都会被绝对专用的 ASIC 所取代。所以,实力强、资金强、野心强的车企,会去积极研发适合自家模型的专用芯片,比如明年蔚来即将在 ET9 上首发上车的 5nm 神玑 NX9031。

高算力的 AI 芯片,在很长一段时间内都将是 AI 竞争的核心。智能驾驶作为 AI 的应用领域之一,自然也不例外。智能驾驶越是深化,头部车企开发自研芯片的脚步,也会越快。

英伟达要 " 硬 " 更要 " 软 "

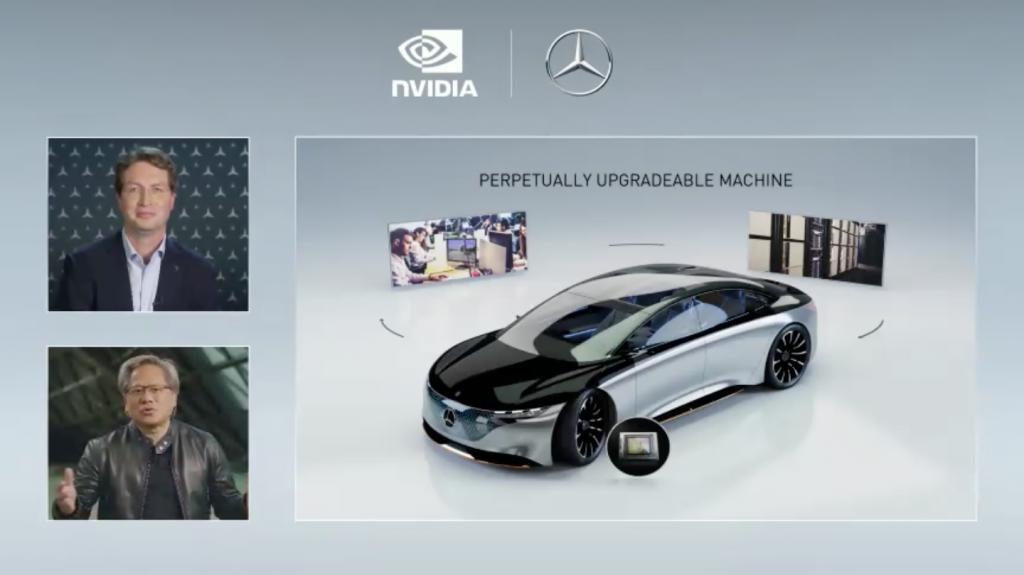

在国内大家熟知采用英伟达智能驾驶芯片的车企,往往只是采用了英伟达的硬件、基础设施和开发环境,软件层面都是自主开发。但是,海外车企与英伟达的合作,同样也有 " 交钥匙 " 的形式,比如奔驰。

英伟达不仅要为奔驰提供智能驾驶的架构、硬件、算法,还会与奔驰共同组建和分享数据库。当然,英伟达这样做的结果,是要和奔驰 " 收入分享 ",从奔驰智能驾驶系统的收入中抽取四成。但如此重磅的合作中,英伟达预计于今年年中交付的解决方案,目前却在遭遇延期的危机。

奔驰甚至都已经准备让 Momenta 负责这一代车型在中国市场的智能驾驶。

于是,英伟达找来了小鹏汽车原自动驾驶副总裁吴新宙,并且在北京、上海、深圳开启了与智能驾驶软件相关的上百个职位的招募。当下最紧迫的任务,就是把奔驰服务好,让这一代奔驰 S 级具备高阶智能驾驶的能力。

尽管从第四季度的财报来看,汽车业务只占英伟达营收的 1.3%,与之对应的是数据中心业务则要占到 83.3%。但是,此前中国市场对这项最赚钱业务的收入贡献都在 20%-25% 左右,而在美国出口禁令发布的 2023 年第四季度,中国市场在英伟达数据中心业务收入的占比,已经掉到了个位数。

早在 2022 年,美国就发布针对中国市场的 AI 芯片出口限制,当时英伟达 A100 和 H100 芯片在禁售之列。虽然此后,英伟达做出调整,推出符合美国规定的中国市场定制款芯片 H20,理论算力相比 H100 下降了大约 80%。但这种性能,其实已经失去了相对国产芯片的竞争优势。

美国对中国的芯片禁令,让很多中国客户开始加紧部署 AI 芯片的国产化替代。

比如,英伟达已经在 GPU 等加速计算芯片、自研芯片的云服务商、Arm 架构 CPU 芯片、网络产品四个领域里,都将华为视为竞争对手。

所以,尽管英伟达现在的计算卡卖得很好,但地缘政治的不确定性谁都无法预测。尽管英伟达的智能驾驶芯片现在同样卖得很好,但是倒逼头部车企自主开发以及缺少平价方案,同样也会阻碍收入的进一步提升。

只有卖软件、卖软硬融合的方案,才能开启英伟达的第二增长曲线,才能帮助英伟达实现万亿营收的野心。

即便现在汽车业务的收入放在英伟达的大盘子里几近可以忽略不计,但遥想 20 年前英伟达开始开发 CUDA,让图形显示卡可以进行通用并行计算,同样也是顶着 10 年看不到未来的压力,把这事持之以恒地做了,于是才有了今天英特尔在 AI 领域的地位。汽车业务同样如此。

写在最后

汽车的智能化,改写了汽车产业的供应链格局。原先的供应商层级、供应议价权,已经被打乱。放在燃油车时代,芯片厂商对整车厂是 Tier 2,如今会变为 Tier 1。而在中央计算架构驱使的软硬件融合方案实现后," 英伟达 " 们甚至会变成 Tier 0.5 或者所谓的 " 超级供应商 "。而主机厂原本把控的供应议价权,也会因为供应商层级的变化,而开始部分让渡给供应商。

所以,汽车业务在英伟达当下的业务结构中,可能还很弱小,但却应当是潜力巨大的增长点。英伟达对于营收的野心,远远不止于现在的体量。因为,英伟达全年 609.22 亿美元的营收规模,与它市值接近的几家巨头相比,实在还是太小了。